Ahorrar no sirve de nada… si no se invierte

Solo recomendar a las personas ahorrar, sin explicarles la importancia de invertir, les da a entender que con solo separar y acumular parte de sus ingresos será suficiente.

Es muy común escuchar hablar de la importancia de ahorrar, y aunque ciertamente es vital lograr reservar parte de nuestros ingresos para poder cumplir nuestras metas financieras, este consejo siempre me ha parecido incompleto.

En ese sentido prefiero considerar ahorrar simplemente como: la capacidad de reservar parte de nuestro ingreso para su futuro uso. Otra cosa es dónde guardaré o invertiré este dinero mientras lo estoy acumulando o hasta que llegue el momento de utilizarlo. Esto último puede tener un impacto enorme en el resultado final.

En los últimos años he asesorado a personas con dinero “ahorrado” que ha estado perdiendo valor y oportunidad de generar más dinero por años, al mantenerlo guardado en una cuenta de ahorros o debajo del colchón.

Guardar el dinero ahorrado en una cuenta de ahorros, o debajo del colchón, son de las peores opciones que pueden elegir.

Como acostumbro, trataré de explicar la diferencia e impacto que tiene invertir nuestros ahorros frente a solo acumularlos mientras llega el momento de utilizarlos. En este caso, para simplificar, y al mismo tiempo, utilizar datos que lectores de diferentes países puedan aprovechar, me permitiré realizar el ejemplo en dólares estadounidenses.

Digamos que Juan Pérez ha decido ahorrar US$100.00 mensuales, con la idea de disponer de dicho dinero para su retiro en 30 años. No conociendo de la importancia y efecto de invertir Juan decide guardar mensualmente este dinero debajo de su colchón.

De otro lado, María Rodríguez también ha decidido ahorrar US$100.00 mensuales, sin embargo ha determinado que invertirá sus ahorros regularmente pues conoce del efecto multiplicador de invertir.

A continuación graficamos el crecimiento del dinero ahorrado por Juan y María. Los valores presentados en las líneas corresponden a los montos acumulados al final de cada cierta cantidad de años (5, 10, 15, etc.).

Como puede verse, el capital de María crece exponencialmente mientras que el de Juan lo hace de forma lineal, lo que lleva como resultado que al cabo de 30 años Juan solo tenga US$36,000.00 y María US$146,814.04 (4 veces más que Juan).

[su_note note_color=»#b2dff0″]Consideraciones: Para graficar el crecimiento de las inversiones de María se utilizó una tasa de interés de 8%; promedio razonable para inversiones en US$ en largos periodos de tiempo. Para fines de simplificar el ejercicio y solo comparar el efecto de invertir versus solo ahorrar, no se consideran incrementos en el nivel de ahorro, ni ajustes por inflación. De igual forma, para simplificar los cálculos y la comparación, se asume que María todos los años espera acumular US$1,200.00 para invertirlos (Si invirtiera mensualmente sus US$100.00 el rendimiento sería aún mayor).[/su_note]

No olvidemos la inflación

Otro punto importante a considerar es el efecto que tiene la inflación en nuestros ahorros. Mantener nuestro dinero sin invertir supone automáticamente que el mismo se devaluará (perderá valor adquisitivo), por el efecto de la inflación (Esto es, el aumento de precio de los bienes y servicios que adquirimos).

En este caso, veamos cómo cambian las gráficas que representan los ahorros de Juan y María en el tiempo bajo el efecto de la inflación.

[su_pullquote align=»right»]Para esta gráfica y su correspondiente tabla hemos utilizado una inflación anual de 2%. Meta de inflación de la economía de EEUU a la fecha de este artículo.[/su_pullquote]

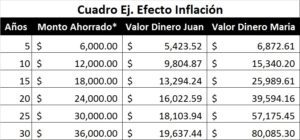

En la gráfica podemos ver que el dinero acumulado por Juan pierde poder adquisitivo cada año, mientras el capital de María continúa creciendo a pesar de la inflación. Esto se hace más evidente si analizamos el siguiente cuadro que resume el monto ahorrado por cada uno para cierta cantidad de años (5, 10, 15, etc.) y cómo varía considerando la inflación:

[su_pullquote align=»right»]*Juan y María, ambos ahorran la misma cantidad[/su_pullquote]

Como puede verse, cada año el dinero de Juan tiene menor valor real (Puede comprar menos cosas) que el monto inicial ahorrado (Ver Columna “Valor dinero Juan” versus “Monto Ahorrado”). Sin embargo, el dinero de María crece y posee mayor poder adquisitivo que lo ahorrado por ella, a pesar del efecto de la inflación (Comparen la Columna “Valor dinero María” contra “Monto Ahorrado”).

Al final del periodo de los 30 años podemos ver que Juan y María ahorraron US$36,000.00, que equivalen a US$19,637.62 en valor real del día de hoy, pero María logra acumular US$80,085.30 en valor real. Juan puede comprar poco más de la mitad de lo que podía comprar con sus US$36,000.00, mientras que María más del doble.

Entonces, ¿Qué puedo hacer?

Considerando lo anterior puedo presentarles las siguientes recomendaciones:

1. Crear un fondo de emergencia.

Siempre recuerden que no deben invertir dinero que podrían requerir para una emergencia. Es importante que antes de iniciar sus inversiones hayan separado un fondo de emergencias. El mismo debe estar en productos que sean lo más líquido posible, es decir, que usted pueda convertir en efectivo (retirar) lo más rápido y fácil posible, sin penalidades, cargos o comisiones por esto.

Es recomendable que dicho fondo esté compuesto por un monto que le permita cubrir de 4 a 6 meses de sus gastos básicos. Pueden utilizar para este fondo una cuenta de ahorro o corriente, así como combinarla con algún certificado financiero a corto plazo (30 o 60 días).

2. Determinar el objetivo.

Antes de comenzar a invertir definan el fin. Determinen qué harán con el dinero una vez dispongan de él, para qué se utilizará. Esto es importante no solo para motivarlos en el proceso de ahorro e inversión, sino para determinar el monto que requerirán, el nivel de retorno que necesitarán y si es una meta viable o no.

3. Determinar cuándo se requerirá el dinero.

Una vez tengan claro para qué se utilizará el dinero esto les ayudará a determinar en qué tiempo lo requerirán. Esto a su vez les permitirá calcular cuánto tendrán que ahorrar regularmente para lograrlo, pero más importante les ayudará a seleccionar en cuales productos financieros invertir hasta que requieran el dinero.

4. Seleccionar los productos adecuados.

Ya conociendo para qué utilizarán el dinero, cuánto requerirán y en qué tiempo, podrán acercarse a su banco y/o asesor de puesto de bolsa para estudiar en conjunto los productos disponibles. En algunos casos la mejor opción podría ser distribuir sus inversiones en diferentes tipos de productos. Entre algunos que podrían evaluar están:

• Cuentas de ahorros.

• Certificado de depósito a plazo fijo.

• Fondos de inversión.

• Bonos.

• Contrato de recompra de Bonos.

• Acciones y/o canastas de acciones.

Recuerden evaluar e invertir solo en instrumentos y productos que entiendan, que se ajusten a sus requerimientos y necesidades de liquidez, rendimiento, tiempo en que requerirán el capital y riesgo que están dispuestos a asumir.

Espero que este artículo les motive a evaluar de ahora en adelante dónde colocar su dinero en todo momento, a fin de que puedan sacarle el mejor provecho.

Si quieres la Hoja de Cálculo que utilicé para este ejercicio puedes obtenerla y ver el efecto de TUS ahorros versus si los inviertes

¿DESEAS RECIBIR ARTÍCULOS COMO ESTE?

SUSCRÍBETE AQUÍ

RAMON LIRANZO

Email: [email protected]

Twitter: @YoPuedoInvertir

Más artículos de Ramón Liranzo